Contents

アメリカ長期金利上昇の理由は?

まず第1回は「アメリカの長期金利について」前半です。

アメリカの長期金利はこのところ急騰して、株にも為替にもその他のマーケットにも影響を及ぼしています。金利の上昇にちょっとおののいているところもあると思います。長期金利過敏症と言われますが、本来このステージの長期金利上昇は、さほど気にする必要は無いものです。しかし、気にせざるを得ない事情もある。何が起こっているのか分からないと恐怖症は拭えないので、事情をまず理解する。その上で注意すべきところは注意して見ていくスタンスになると思います。

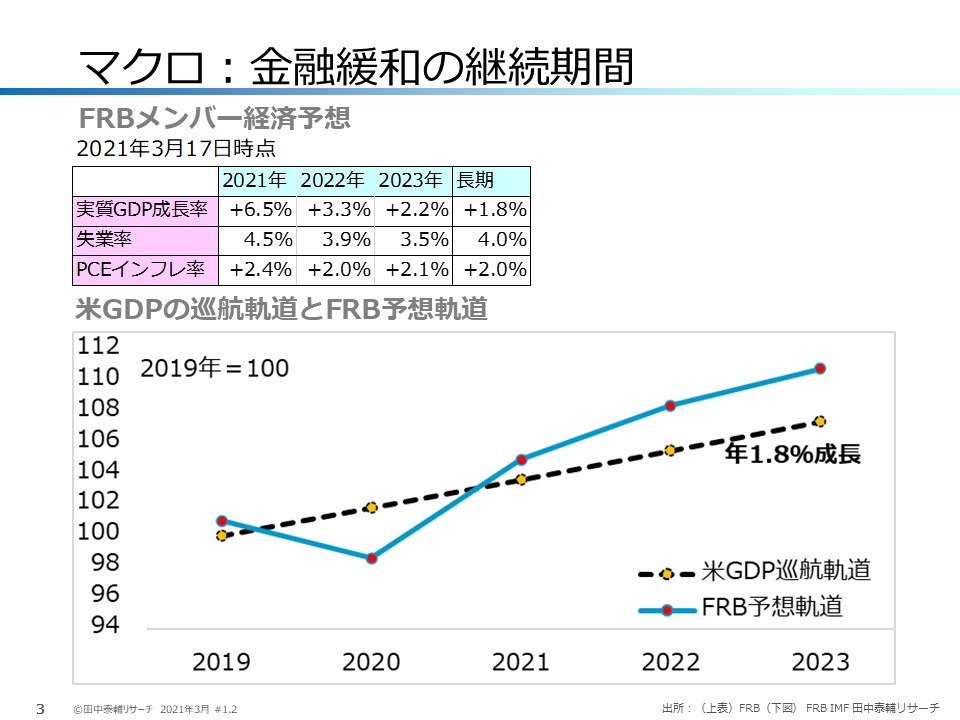

こちらはFRBが発表した経済見通しです。上の小さな表、1行目のGDP成長率が2021年+6.5%。巡航速度が+1.8%は相当高いですが、2020年に落ち込んだところからのリカバリーの意味もあるので、相当高く出るのはごく普通ですが、それにしても1.9兆ドルのバイデン政権の経済対策を受けて跳ね上がっています。その後、+3.3%、+2.2%、長期的な巡行軌道が+1.8%ということです。

この長期の下に、失業率4.0%、インフレ率+2.0%という数字がありますが、これは長期的にバランスのいい水準感です。失業率4.0%は完全雇用と言われる状況ですし、インフレ率+2%も経済の体温としてよかろうということで、それぞれFRBが目標としている数字になります。

そして、下の図ですが、黒い点線、これが1.8%で成長していく時の軌道なんですね。この点線上を実際の経済が推移している時には失業率は4.0%の完全雇用、インフレ率は2%で目標通りというメドになります。

これに対して、青い線がFRBが予想している通りの成長軌道で、現実はどうなのかということを描いていますが、2020年は大幅マイナスです。

ですが、ほんの少し前、半年前の9月の時点だと、青い線はマイナスをずっと辿り、2023年で点線上に来るぐらいの見通しだったのですが、12月の見通しの時には2022年に上回っているぐらいの見通しになっていました。それがこの3月の見通しでは2021年にもう上回っている。インフレ率が2%を超えてしまうんじゃないか、ということで(2021年のPCEインフレ率が)+2.4%、失業率に関しては4.5%になっているんです。これはコロナ禍でいろいろ経済構造も変わっていく中で、失業、労働市場の構造そのものが変わって、やっぱり摩擦的に失業したままの人たちもいるであろうし、構造変化が進んでいく中で、雇用の正常化には至らないという想定です。

ですからFRBは、2021年にはインフレ率が過渡的に2%を超えて上がりそうですが、これは一時的で過渡的な現象なので、インフレ率2%を超えたから引き締め、という行動は取りませんということを約束しています。その約束の背景には、雇用はある程度改善していくが、まだ正常化には至ってないという判断があるのです。

2021年中にもインフレ率2%を超えてくるという、「デフレギャップ」といわれる需要不足の状況が解消され、プラスの領域に入る想定になってきているので、先々を織り込む長期金利はそこを気にしてしまう状況になっているのです。

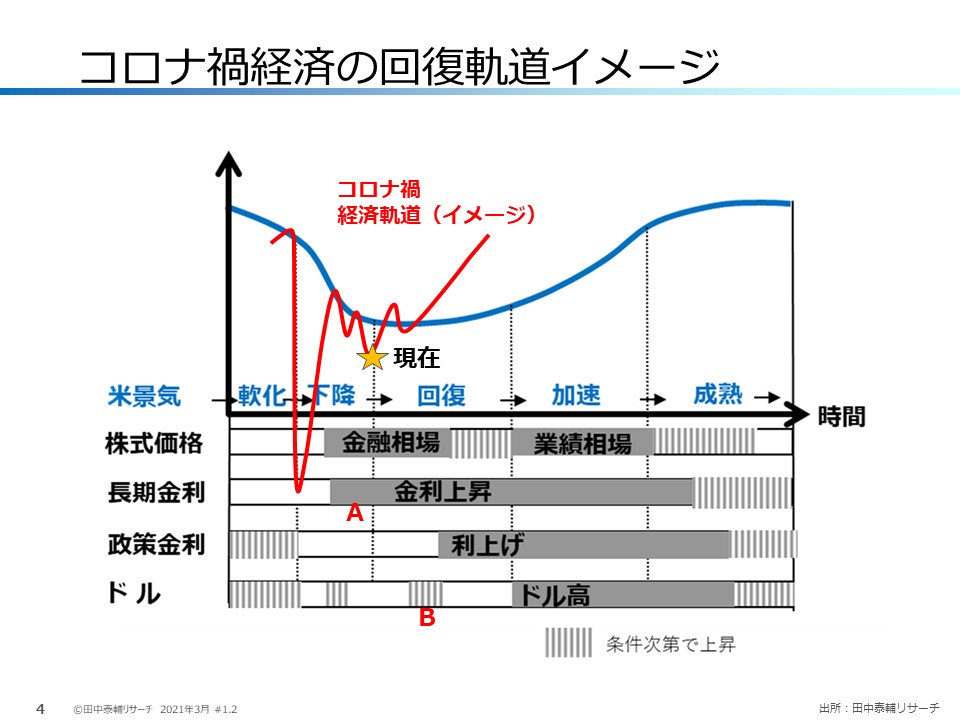

コロナ禍の経済サイクル

今回コロナ環境においては、経済が普通のサイクルではないことを何度も申し上げてきました。

見ての通り、この赤い線が現在の状況です。コロナの広がりとともにストンと経済が落ちました。ロックダウン等で経済が封鎖され動けなくなってしまいましたから。これが経済活動がある程度再開した時に急回復して、これをV字型回復という人たちがいましたが、そうではないです。単に活動再開ということで、その後に需要水準がコロナ前に届かない、需要不足の状態が長引いてしまう。モタモタしているところですね。

このモタモタを支えるために空前の政策が打たれている。その中で金融緩和がもの凄いことになっているので、株式相場は金融相場になりますということを申し上げてきたんです。

最近時点は景気の二番底に近いところにあって、星印★のところですね。

これから先は、1.9兆ドルの財政政策が出たことによって景気は急激に上向いてくる。この上向き方が、この赤い線のように普通の景気サイクルからすると並外れたペースで行ってしまうだろうと。ここをどうマーケットとして評価していくのかが、これからのポイントになってくるわけです。

ちなみに長期金利ですが、景気がまだ下降局面、悪い時に金融緩和が進むと、株式相場は金融相場により上がり、ほぼ同時ぐらいに長期金利は上がってきます。

これは、景気がまだ悪化している最中だけれど、株も上がってきた、どうやら景気は大丈夫そうという場合、10年金利は向こう10年までカバーしてるわけですから、足元の半年は景気はまだ下降局面だけど、1年もしたら回復してくるし、2年目には上向いてるでしょうと。先々まで見て、長期金利は上がってくるのです。

ですから、この景気回復前の下降期の金利上昇というのは、これによって景気や株式市場がダメになるということは通常ないんです。でも今回は超ド級の金融緩和で債券金利も最低水準、ゼロに近いところまで下がっていた。債権としては素っ高値までいってしまったのが、この先々、物凄い勢いで景気が回復するんじゃないの?ということで、ちょっとたじろいでいる、ということなのです。

それによって、例えば株価が心配して落ちてくるとか、あるいは政策当局もここで株が落ちて回復心理が台無しになることは許容できないので、何らかのアクションをとる。それによって長期金利は、ほどほどの落ち着きどころを模索することになると思います。

ただ長期金利は一旦ほとぼりが冷めて落ち着いても、この軌道(青い線)であれば、それはそれで折々に上がろうとするので、それとのせめぎ合いは始まってしまう。それは続いていくんだということを踏まえておく必要があります。

後半へ続く