世界のマーケットは新たなステージに!

今回は「世界のマーケットについて」伺っていきたいと思います。

世界のマーケットは、コロナ禍という特殊な状況の中で、超ド級の金融政策・財政政策を発動しました。経済も、マーケットも大きく振らされてきている状況ですが、当初落ち込んで先行きどうなるんだろうというところからの展開から、ワクチンが普及してきたことよって、どうやら経済は正常化に向かいそうだというプロセスを経ているんですね。

そうするとこのプロセスの凸凹道、あまりにも経済マーケットが振らされすぎて、このまますんなりと正常化へ軟着陸する道筋にはどうもなりそうもない、今その凸凹道の中にいるんですね。

その先でいよいよ正常化が進んでいったら、政策の正常化も進むんじゃないか。つまり金融緩和の解除に向かうんじゃないかなと。

財政政策は大判振る舞いでしたが、大盤振る舞いしたままでその後フォローしなかったら、政策の崖みたいなことでガクンと落ちたりしないのかとか、いろんなことが気になってくるんですね。そこの境目というのがこの2021年の終盤にかけてくるのではないかと。

そこに至るプロセスというのはマーケット自体が過熱していれば、それが一気に冷え込むリスクもある。でも先ほど凸凹道の話をしましたけれども、凸凹道のおかげで既にいろいろ上がりすぎていた相場が先に落ちるという展開にもなっていて、要は将来の下落リスクのガス抜きもなされているんです。

ですから、このガス抜きされた凸凹道でも、年末にかけてのどこかで相場の大きな変節を迎えるかもしれない。そのインパクト、マグニチュードについて見定めていかなければいけないという場面にどうやらきていると考えます。

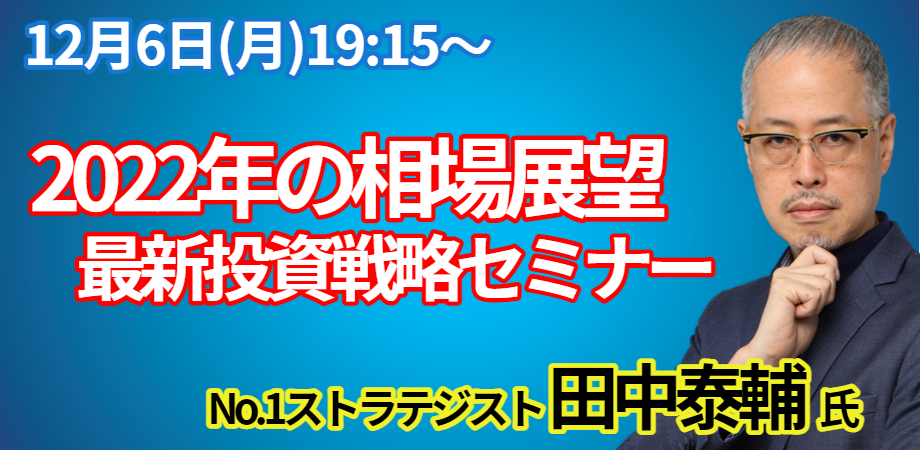

今後の景気回復と米国株式・米国債

このあたりはどう見ていらっしゃいますか?

2020年は、超ド級の金融緩和によって超ド級の金融相場になると。多少の上下動があってもひたすら買えばいいという場面だったんですね。

これに対して2021年は景気回復がくっついてくるので、金融緩和+景気回復で、強い相場が続くという見立てで年初始まりましたが、ワクチンが非常にうまくいって普及していく、プラス新たにアメリカで誕生したバイデン政権が信じられないような財政政策をそこに付け加えてきた。

景気回復が加速して加熱するんじゃないかという懸念が出てきたところで、インフレだ長期金利上昇だと相場が動揺し始めたんですね。だから、ここでその凸凹して上がってきたものが下がったりしているんですけれども、下地として金融緩和は今でも継続しているし、それから景気回復は実際進んでいるしということの支えもあって、何が違ったかというと、2020年のように手放しでとにかく上がっていく相場を楽しめるっていう状況ではなくなって、トレンドそのものが低くなった。低くなった所で凸凹が生じている。

結果として、割と相場の浮き沈みが大きくなって、新しく投資に入ってきた人たちはそのたびごとに含み益含み損のところをいったりきたりするみたいなことになっている。でも、気がついてみると大きな流れは上向いているということも確認できる中にいるんです。

これから先、3〜6か月のスパンになってくると、金融相場の大きな流れ・トレンド自体がちょっとした変節を迎えるかもしれないという場面に来るかもしれません。そこに対する備えというものをあらかじめ考えておく必要があるだろうし、下落によって大きな損失を被る可能性も出てきます。

そしてこれを過ぎると、2022年に相場が終わってしまうわけではなくて、また新しいテーマというものが出てくるわけで、新たな戦略ということも考えていく、となっていくので非常に知的にワクワクする場面だと思っています。

この金利が本当に今年はくせ者ですよね。2月あたりには、バイデン政権の突飛な財政政策が決まって、財政赤字が膨らんで大量に国債が発行されるんじゃないかということと、それから景気が過熱してインフレになるんじゃないか。この両面で米国債が売られたんですよね。

そして、米国債が売られることによって株式も動揺して売られてしまうという場面がありましたけれども、あの時に1.7%台まで上がった長期金利が最近は1.1%台、上がるんじゃなくて下がる展開になっているわけです。

私自身は2〜3月ごろに申し上げてきたのは、これは初期的に債券投資家が売り逃げる、ある種のパニック状態になっているので、それによる金利上昇が急である。で、株式市場はそれを見て過敏症になっている。

でも、このパニック的な状況というのはやがて落ち着くし、株式市場のその金利過敏症というのも落ち着くんだということを申し上げてきて、およそその通りの展開にはなったんです。

で、上がってしまった金利は落ち着いてみると、世界中、この金利だったら米国債を買いたいという人が山のようにいると。日欧の長期金利がまだゼロとかマイナスがたくさんあるところで1.7%の金利を払ってくれる米国債というものは、ものすごく魅力的なんだということを申し上げてきたので、それなりに落ち着くとは思ったんですけど、イメージしてたのは2〜3か月で1.5〜1.7%に留まってるかなぐらいだったんですね。

ただそれがどんどん下がっていく。つまり、買いたいという人たちが相当多いんだということもありますし、単純にインフレが上がっていくばっかりではないんだということをマーケットが織り込み始めているということの表れでもあろうと思います。

今後も株式と金利っていうのは、また神経質にお互い牽制し合うという場面が出てくるんだろうというふうに考えているんですけれども、そこをウォッチしていく必要があると思っています。

アメリカ以外のマーケットは!?

アメリカ株がことさらにアウトパフォームしています。つまり、世界のお金を集めているという状況なので、他の国との差が広がっているんですね。

それでも世界中、株式市場そのものの下地はいいという展開なんですけれども、日本株だけ大きく出遅れて軟調であるという、悩ましい状況でもあるんです。

よくワクチンの進捗状況によって、そういう差が生じているなんていう声もあるんですけれども、必ずしも日本株の劣勢というのは、その問題ではなかろうというのが私の見方なんですね。こういう出遅れているものが、どういう時にキャッチアップ(挽回)できるのかというのも、今後の戦略になってきます。

先進国ばかりではなくて新興国も含めて、世界中どういうふうに今変わろうとしているのかを、きちんと把握しておく必要があると考えています。

今後は、簡単に儲かる2020年のようなマーケットと違ってくるので、相場らしい相場、いろいろ知的に追求する楽しみのある相場と思っています。